然而,

5月23日,恒瑞医药正式登陆香港联交所,完成两地上市的布局。此次港股IPO以每股44.05港元的定价发行,共募集资金约98.9亿港元,成为今年以来国内规模最大的医药IPO项目。

作为国内的创新药领域的头部公司,恒瑞医药这次在港股上市被视为其向国际化运作的关键一步。当前,恒瑞医药的产品出海主要依赖于对外的授权合作,授权收入也是目前恒瑞医药关键的业绩贡献,特别是利润端。在恒瑞累计的14笔创新药对外授权合作中,近三年就达成了9笔,出海过程容许说在加速推进。

此次上市,恒瑞再次拓宽了自己的融资渠道,背后也暗含其转型逻辑的延续。今年2月,咱们曾系统分析过恒瑞医药的转型路径,以及它的收获。以下是文稿:

靴子落地——2024年1月6日,恒瑞医药正式向港交所递交上市申请,寻求在香港二次上市。恒瑞发布相关公告称,此举是为了“深入推动科技创新和国际化双轮驱动战略,进一步助力公司国际化业务的发展”。

有关这轮融资的传闻自去年10月启动发酵。彭博援引匿名知情人士消息称,融资规模至少20亿美元。

恒瑞在国内医药产业拥有丰富度排名第一的管线数量,有“药茅”之称,但恒瑞上一次融资已是遥远的2000年——登陆A股时。这也是该公司历史上唯一的一次融资记录。

和中国绝大多数药企的挑选方向一致,恒瑞自1990年代起,二十余年里一直以生产销售仿制药为主,也确实获得巨大收益。不过,这一切都会随着国家医药行业政策的调整而发生变化。

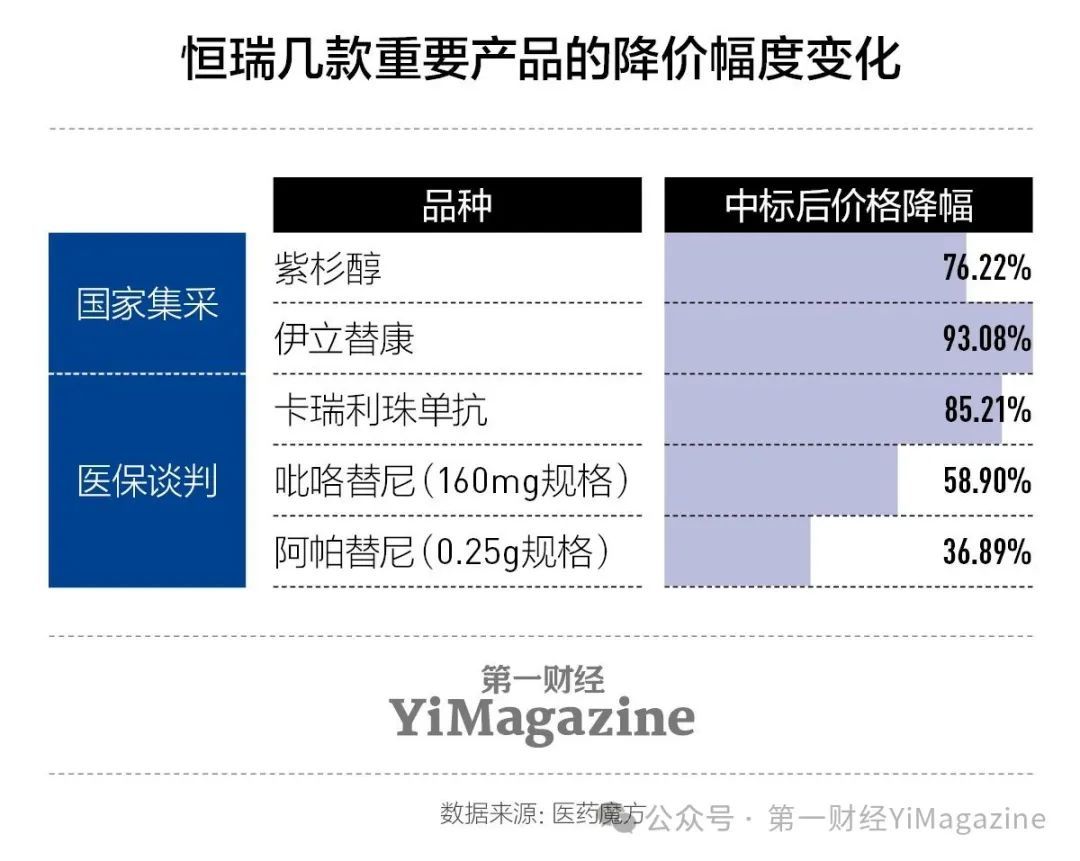

对恒瑞影响最大的政策,莫过于2016年以来实施的医保药品谈判,以及2018年国家启动组织药品和高值医用耗材集中带量采购(以下简称“集采”)。两项政策分别针对创新药和仿制药。Wind的数据显示,2019年恒瑞医药的仿制药和创新药的营收比例为82∶18,因此政策层面上给恒瑞形成较大经营压力的是集采。

从大方向来说,集采当然是利民之举,它以政府出面的形式与医药企业们谈判,“以量换价”,从而缩减了医药产品采购流程,降低药品采购成本。但患者和医保减负的另一面,是对医药企业经营能力提出的前所未有的挑战。

对那些以仿制药为主营业务的药企来说,无论是否参与,都逃不开集采带来的冲击。不参与集采或者未中标的药企,会面临被对手企业迅速抢占市场份额的风险;中标了,产品的价格相比过去的市场价大幅跳水,意味着公司利润面临考验——目前已经完成集采的9批药品,药价平均降幅超过了50%。

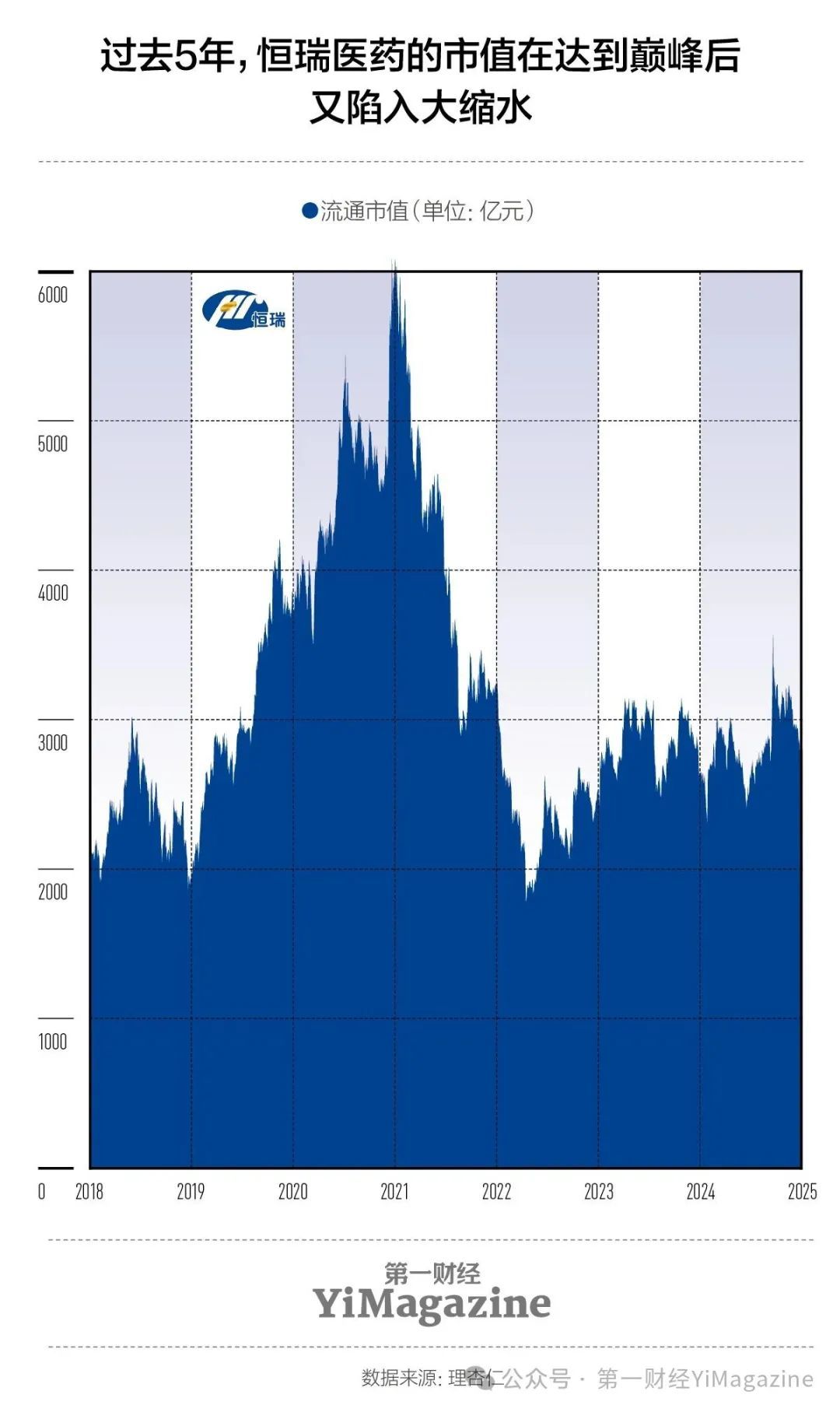

自2020年主要依靠仿制药达到277.35亿元的营收巅峰后,受集采影响,恒瑞医药的收入连续两年下降,直到2023年逐步企稳,重回增长轨道。如果说进入集采名录的药品像是一枚枚会显著影响企业收入的“定时炸弹”,观察恒瑞2023年之后的财报数据容许看到,那些影响业绩的炸弹多已“完成引爆”。资本市场目前普遍判断,该公司针对仿制药集采的利空大多出尽。

集采入围药物大幅降价所形成的营收亏空,也会倒逼有资金实力的药企主动开启战略转型。

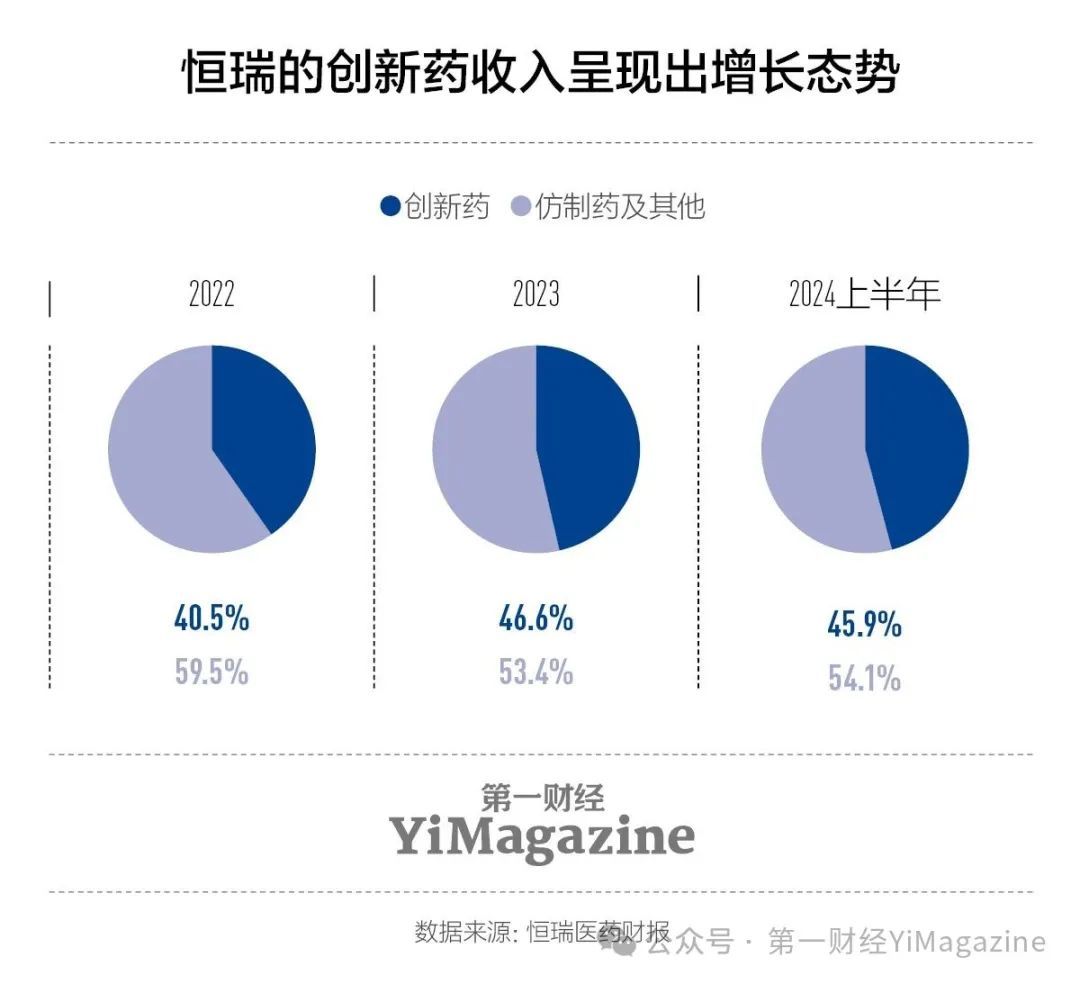

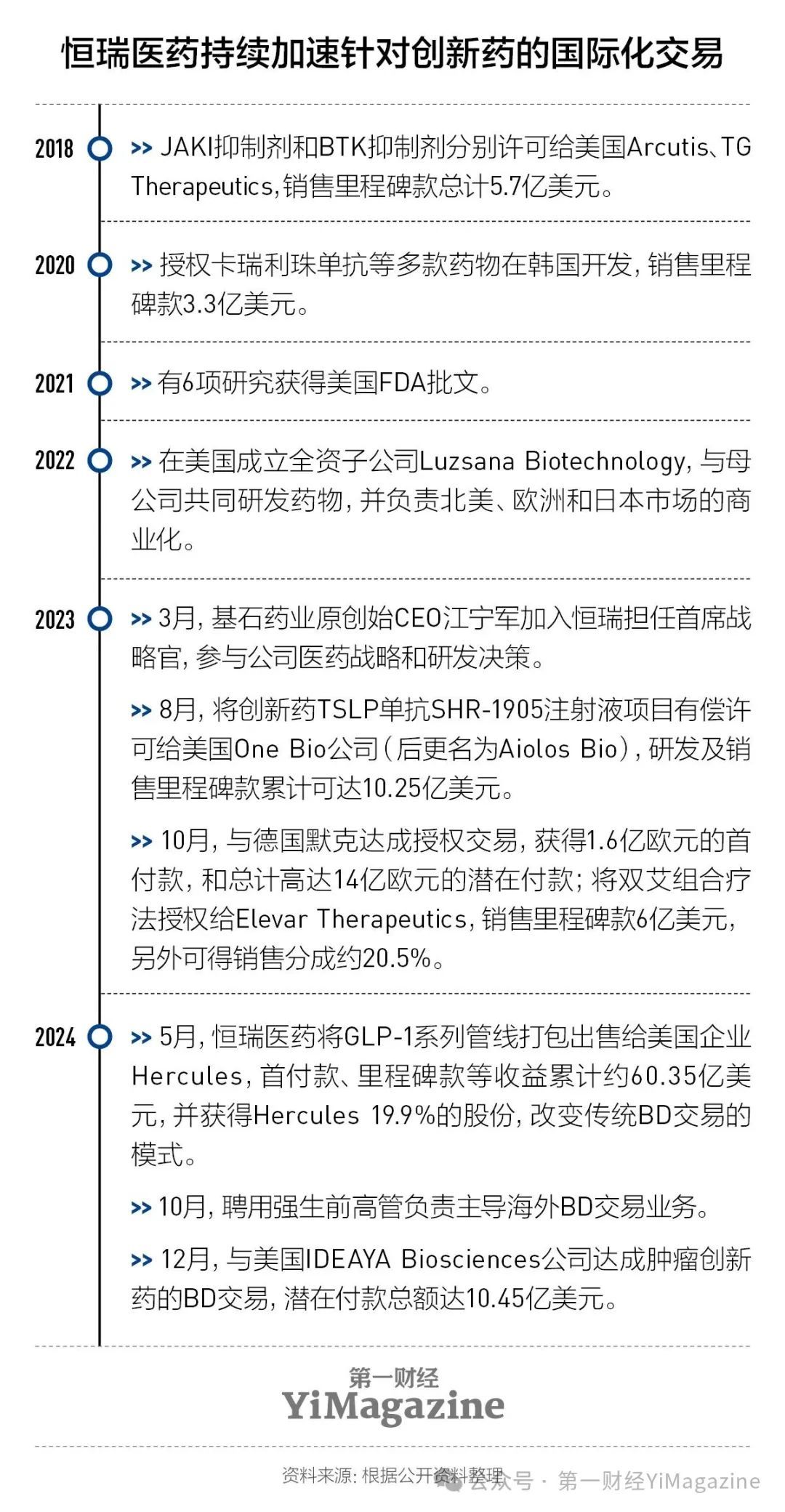

恒瑞的战略演变分为两个层面。一是产品结构调整,在过去三四年里创新药收入占比逐年攀升,2023年已升至46.6%,金额首次突破100亿元;其次是推进出海战略,特别是“借船出海”。今年1月刚刚发布的招股书披露,自2018年以来,恒瑞医药已完成12笔对外许可交易,累计交易总额接近120亿美元。这些交易的对象有很大比例都是海外的生物制药技术公司。

不过,新的战略也会遇到新的挑战。在2024年11月末举办的医药创新与投资大会上,恒瑞医药董事长孙飘扬指出,创新药行业比较突出的状况是“内卷”,很多细分赛道已供大于求。而说到出海,它对一家中国药企来说,在熟悉当地市场政策环境、交易谈判以及股权投资等层面所提出的经验要求,一个也不低。

躲不开的集采影响

人民网2024年3月的一则报道中提及,2020年之前中国共有超过4500家原料药和制剂生产企业,其中90%以上是仿制药企业,18.9万个药品批文中95%是针对仿制药的。2024年4月,国家医保局相关负责人在例行新闻发布会上透露,前9批国家组织药品集采中选的1600多个产品中,国产仿制药占比为 96%。

按规定,仿制药需要在通过“一致性评价”后申报参与集采招标。所谓“一致性评价”,指的就是对已经批准上市的仿制药,按与原研药品质量和疗效一致的原则,分期分批做质量一致性评价,仿制药需在质量与药效上达到与原研药一致的水平。企业向国家药品监督管理局(NMPA)提交一致性评价申请,然后由药品审评中心(CDE)对提交的申请材料做技术审评。通过一致性评价后,NMPA会发放批准文号,允许仿制药上市销售。

在2018年首批集采试点中,恒瑞医药的一款主力麻醉注射液产品——盐酸右美托咪定(以下简称“右美”),由于没有及时完成一致性评价而未能中标。在集采到来之前,恒瑞手握8成以上的市场份额。根据2018年年报,右美在医疗机构当年的合计实际采购量达到16.8亿元。但参与集采失败后,恒瑞的份额很快就被集采中标企业扬子江药业蚕食。2019年,即丢标后的第一年,恒瑞的右美营收下跌至5.2亿元。到了2020年,相关年营收进一步跌至1.2亿元。

2021年第五批集采中,恒瑞共有8个重磅产品中标,但开出的价格降幅远高于竞争对手。恒瑞中标量最大的苯磺顺阿曲库铵注射液,中标价格是15.8元,而另外两个中标的竞品,报价分别为24.18元和34.38元——产品均为同样规格。另外,针对50mg规格的奥沙利铂注射液,恒瑞的最终中标价格是91.8元,而中标的对手中,齐鲁制药的价格是198元。

2021年,恒瑞出现了公司上市后的首次营收下滑,期内实现营业收入259.06亿元,同比下降6.59%。在当年财报中,恒瑞首次披露了集采对报告期内公司营收的重大影响,其中就涉及2021年9月启动陆续执行的第五批集采中标的8个药品,它们的总营收相比2020年未参与集采时的44亿元,同比下滑37%。

市场冷暖的迅速转换直接反映在恒瑞的市值变化上。仅仅14个月,恒瑞的流通市值就从2021年年初超过6000亿元的历史峰值,蒸发到仅剩2000亿元。

2022年,参与第五批集采的8款药品的年营收继续跌至6.1亿元,较上年同期少了22.6亿元,同比下滑79%,占公司总营收的比例从2020年的15.87%萎缩至2.8%。

因此,国家提出“以量换价”也并不意味着参与集采的企业一定能获得更多的营收。参与集采的企业都要先算一笔账。

以恒瑞生产的注射用紫杉醇为例。2019年这款药的医院采购量为27.84万盒,价格为3280元/盒,实现营收9.13亿元。在2020年中标第二批集采后,医院采购价格降至780元/盒。若是想和前一年的营收持平,集采“带量”的任务底线是必须卖出117万盒,这个数字是前一年的4.2倍。而实际上,恒瑞2020年按780元的价格只拿到了100.49万盒的医院采购,导致紫杉醇的营收缩水近1.3亿元。次年,恒瑞完成了177.07万盒的医院采购,才较集采前营收实现增长。

然而好景不长,2023年紫杉醇在多数省份的集采续约中未能中标,这对恒瑞又是不小的打击。据当年财报披露,紫杉醇与另一款在集采续约时降价中标的药物醋酸阿比特龙片在报告期内实现的销售额同比减少了7.02亿元。此外,2022年11月启动执行的第七批集采涉及的产品,致使恒瑞2023年销售额同比减少9.11亿元。

2024年12月,第十批集采结果揭晓,恒瑞医药新申报的产品仅有两款,最终中标一款,从往年销量看也并非关键产品。因此资本市场判断,仿制药集采对于恒瑞的影响终于迎来拐点。

创新药转型

回看过去5年恒瑞医药经历的集采阵痛期,短期的绩效恶化和利空也为这家公司带来了战略转型上的压力和动力。

2018年集采政策颁布之后,恒瑞医药启动加快创新药物研发和上市的步伐。恒瑞医药创始人孙飘扬在2019年10月的中国医药企业家科学家投资家大会上曾透露,公司在2018年年底已经砍掉几乎一半的仿制药研发项目,将研发重心转移到创新药和有价值的高端仿制药。

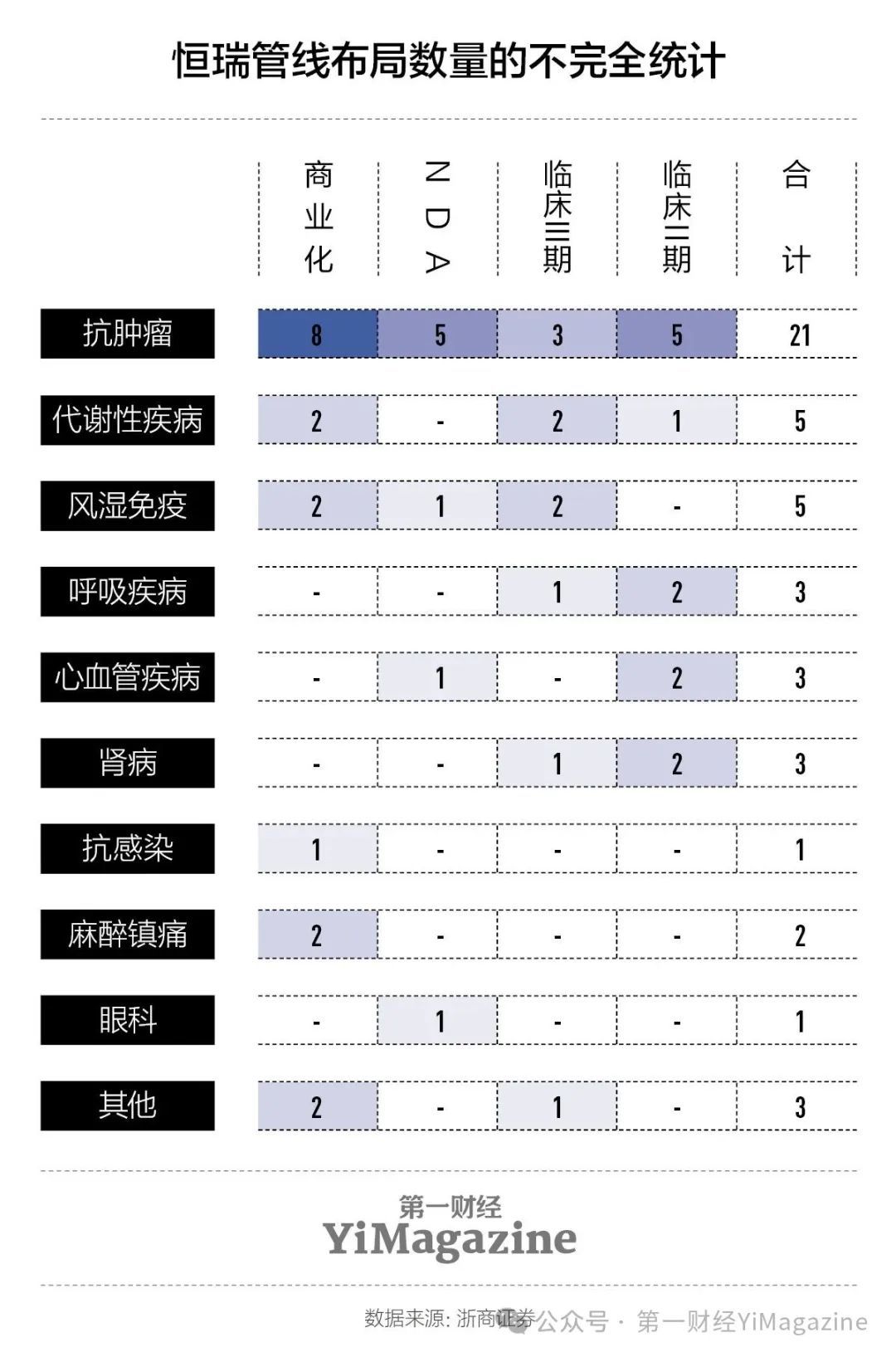

5年后,恒瑞2024年半年报显示,报告期取得的创新药临床批件多达57个,而仿制药临床批件只有1个,足见公司在产研结构上的彻底转向。2018年时,恒瑞只有4款创新药上市。根据最新的招股书,恒瑞医药目前总共拥有17款已上市的创新药,以及90款在研的创新药。

目前,根据药品是否属于首次创新,创新药总体被分为首创新药模式(First-in-Class)和迅速追踪模式(Fast-Follow)两类。First-in-Class药物是通过全新的、独特的方法治疗疾病的药物,这类药物研发难度大、风险高,投入巨大,研发周期也长,一款药的研发投入往往在10亿至20亿美元左右。但一旦成功上市,市场潜力和回报巨大。

相对而言,Fast-Follow药物是在不侵犯他人专利的情况下,在首创新药已有靶点和机理的基础上,对新药做了分子结构改造或修饰,寻找作用机制相同或相似并具有新治疗效果的新药物。

在中国,包括恒瑞在内,很多创新药企业挑选了迅速追踪模式,以“跟随”战略推进产品的布局。考虑到它研发投入相对较少,更容易迅速实现产品的商业化,但缺点是这类药物的市场竞争更“卷”,产品容易陷入同质化。

恒瑞医药在全球各地设立的研究中心就起到监控前沿趋势和收集专利信息的作用。但这种策略也导致恒瑞看起来管线丰富,全面开花,但始终缺乏“现象级”的大单品。

2024年,恒瑞在抗肿瘤药物领域的老对手百济神州凭借泽布替尼胶囊这款淋巴肿瘤抑制剂进入“十亿美元分子”俱乐部,并且销售仍在放量中。这样的产品带来的收益是巨大的。百济神州发布的2024年半年报显示,期内销售额首次突破百亿元,主要归功于泽布替尼和替雷利珠单抗这两款创新药,它们甚至帮助在创新药研发上投入巨大、连年亏损的百济神州站在了盈亏平衡点上。

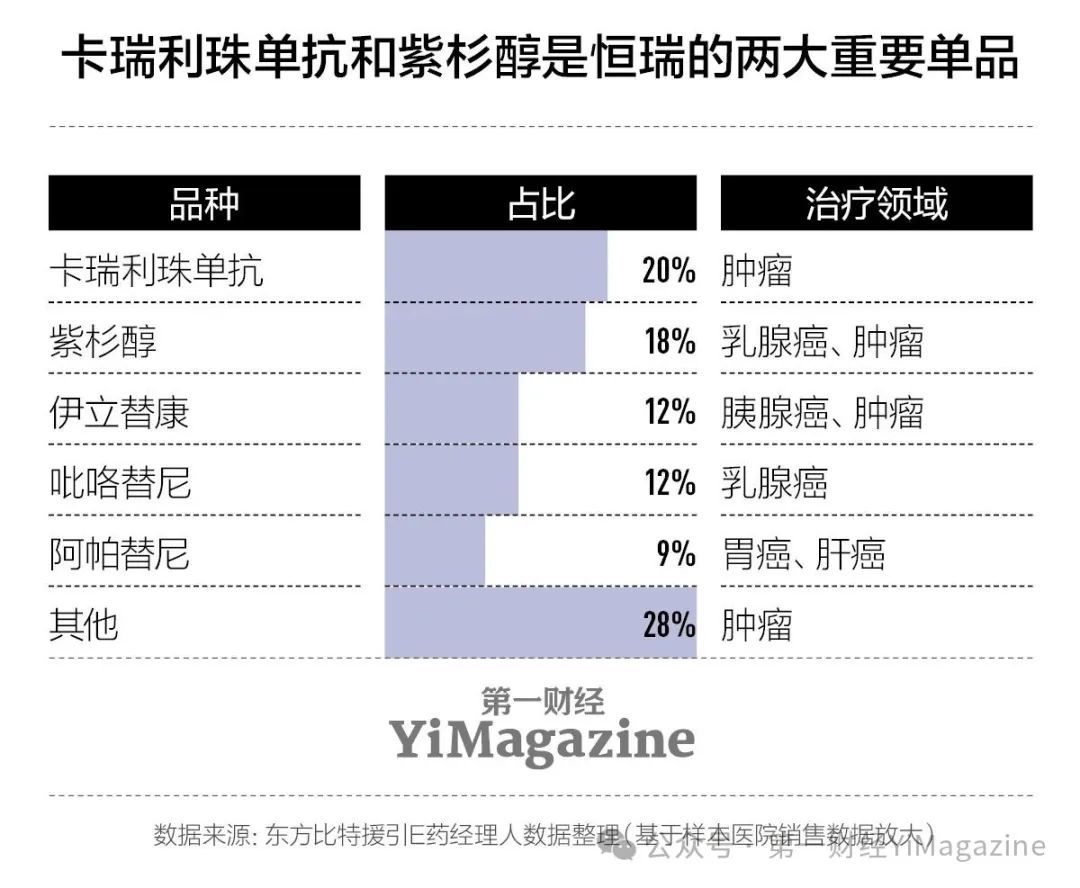

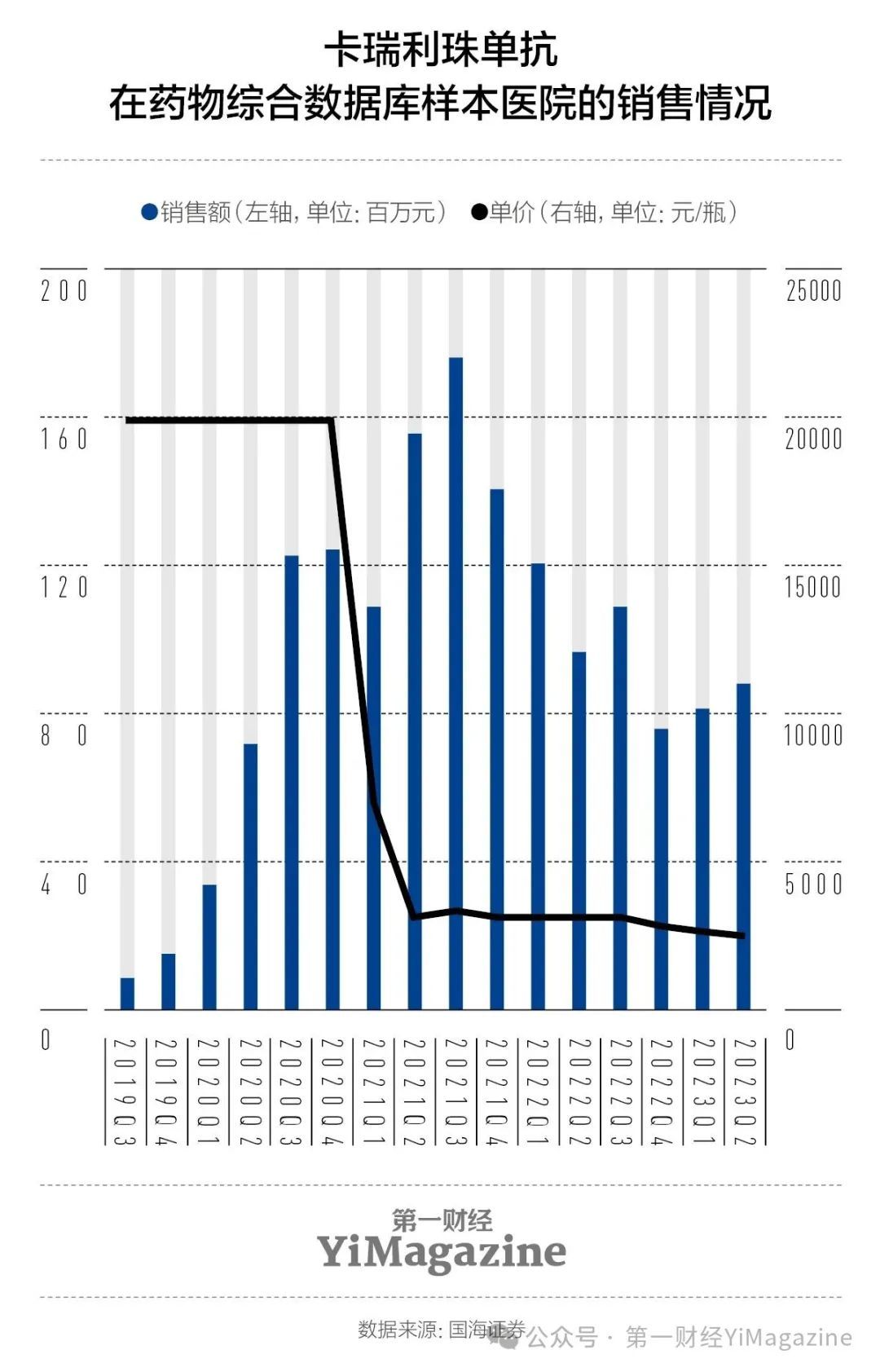

恒瑞的卡瑞利珠单抗同替雷利珠单抗一样,也是非常热门的PD-1抗癌药物,目前是恒瑞销售额最高的单品。它于2019年5月获批上市,2020年年底被纳入国家医保目录,成为在肺癌、肝癌、食管癌这三大癌种的治疗中唯一可医保报销的免疫治疗药物。但2021年3月启动执行的医保谈判价格为2928元,相比医保未覆盖之前的市场价,降幅达85%。

尚未被纳入医保目录时,卡瑞利珠单抗以1.98万元/瓶的价格在2020年销售了3.1万瓶。2021年实现医保覆盖后,这款药的年销量激增至44万瓶,收入接近13亿元,领跑同批其他创新药的销售额。

容许说,如果不是这款创新药及时上市弥补了收入空缺,缓冲了集采的正面冲击,恒瑞当年营收的断崖式下跌必定会更加难看。目前,卡瑞利珠单抗也是恒瑞手中唯一一款年销售额超10亿元的创新药大单品。

2022年全年,医疗机构按医保价格采购的卡瑞利珠单抗并没有迎来进一步的放量增长,仅比前一年多了2万瓶。原因是此时PD-1产品赛道上已经挤满了竞争者,在医保谈判中上演了残酷的价格内卷。

与集采在谈判时就会确定好量不同,经过国家谈判的创新药在进入医保目录后,目前大约只有3成药品会进入到医院药房。这意味着,已经进入医保且具备技术壁垒的国产创新药可能无法立即占领市场,药企仍然需要大量投入以提高医生和医院对药品的认可度,来寻求药品销售的增量。

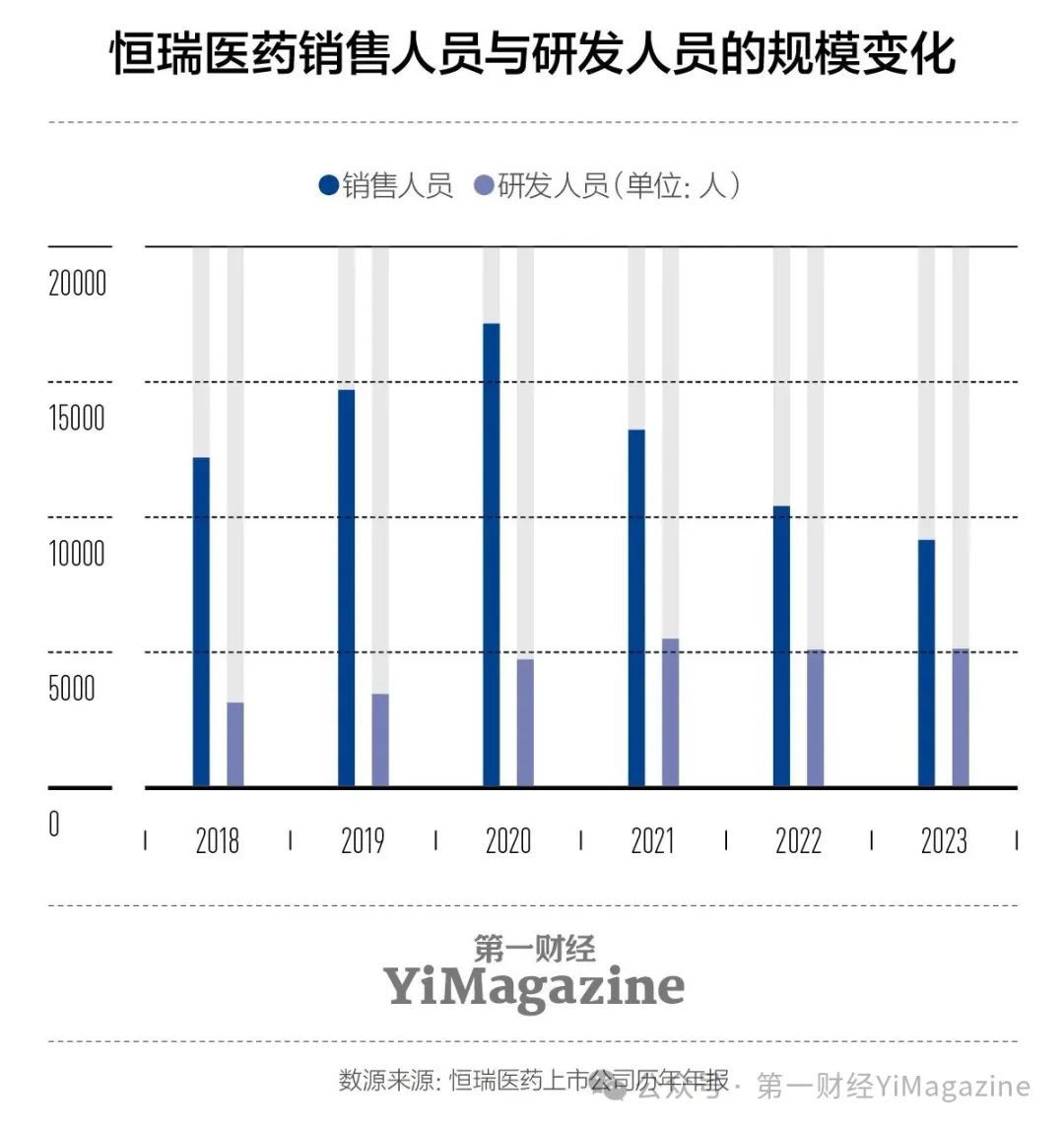

集采时代开启之前,国内的药厂在销售环节普遍采取的是人海战术、“带金销售”。恒瑞更是以强劲的“销售力”闻名于业界,有一半员工是销售人员,且在公司内部掌握较大话语权的也是销售。

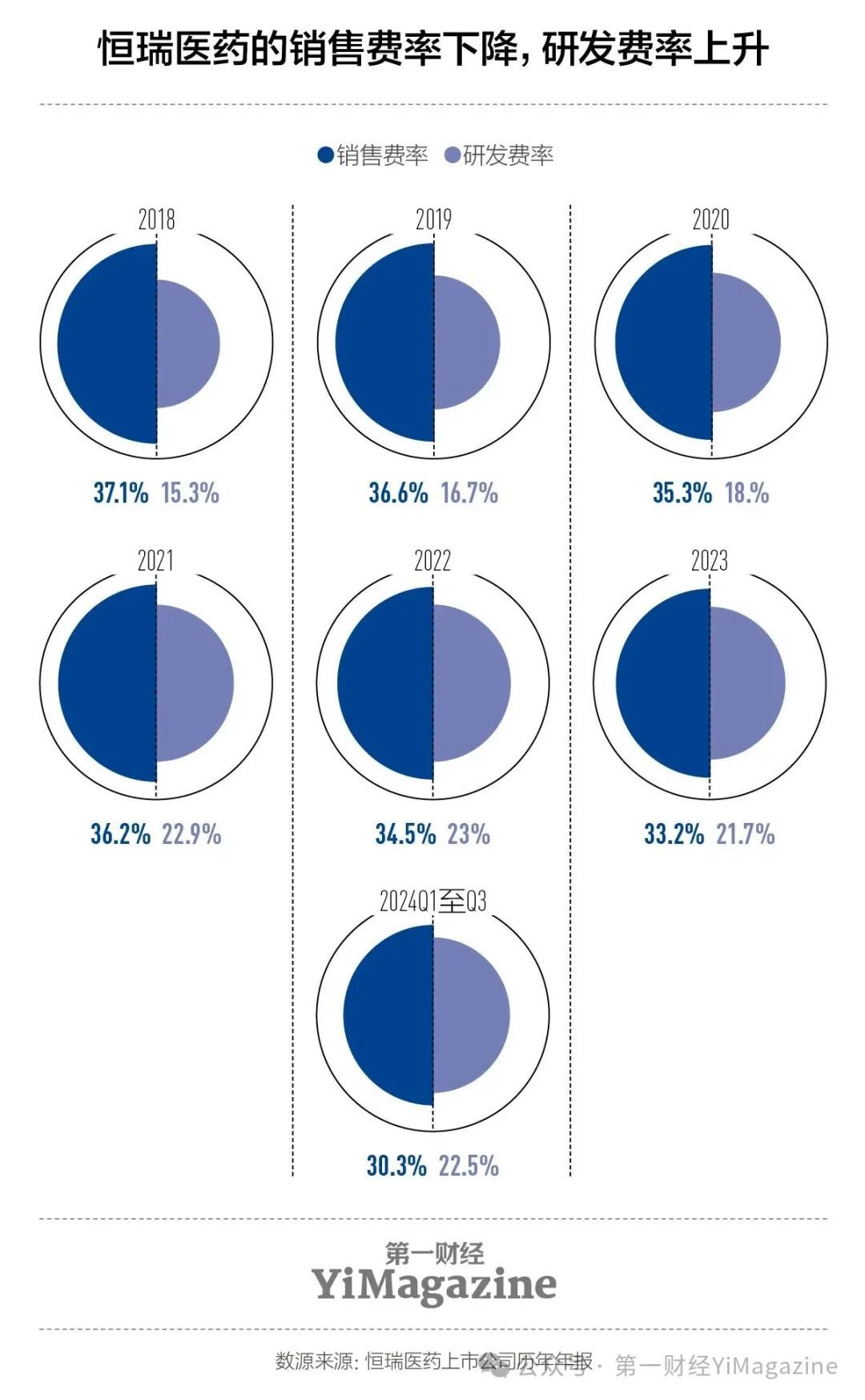

国家不断推进仿制药集采的过程,确实在一定程度上有效压缩了销售中间环节。受此影响,恒瑞的销售人员规模在2021年和2022年均出现同比超过两成的缩减,截至2022年年底销售人员总数从2020年的最高峰1.7万人降到1万人左右。但随着创新药也进入红海态势,恒瑞继续削减销售人员的空间有限。

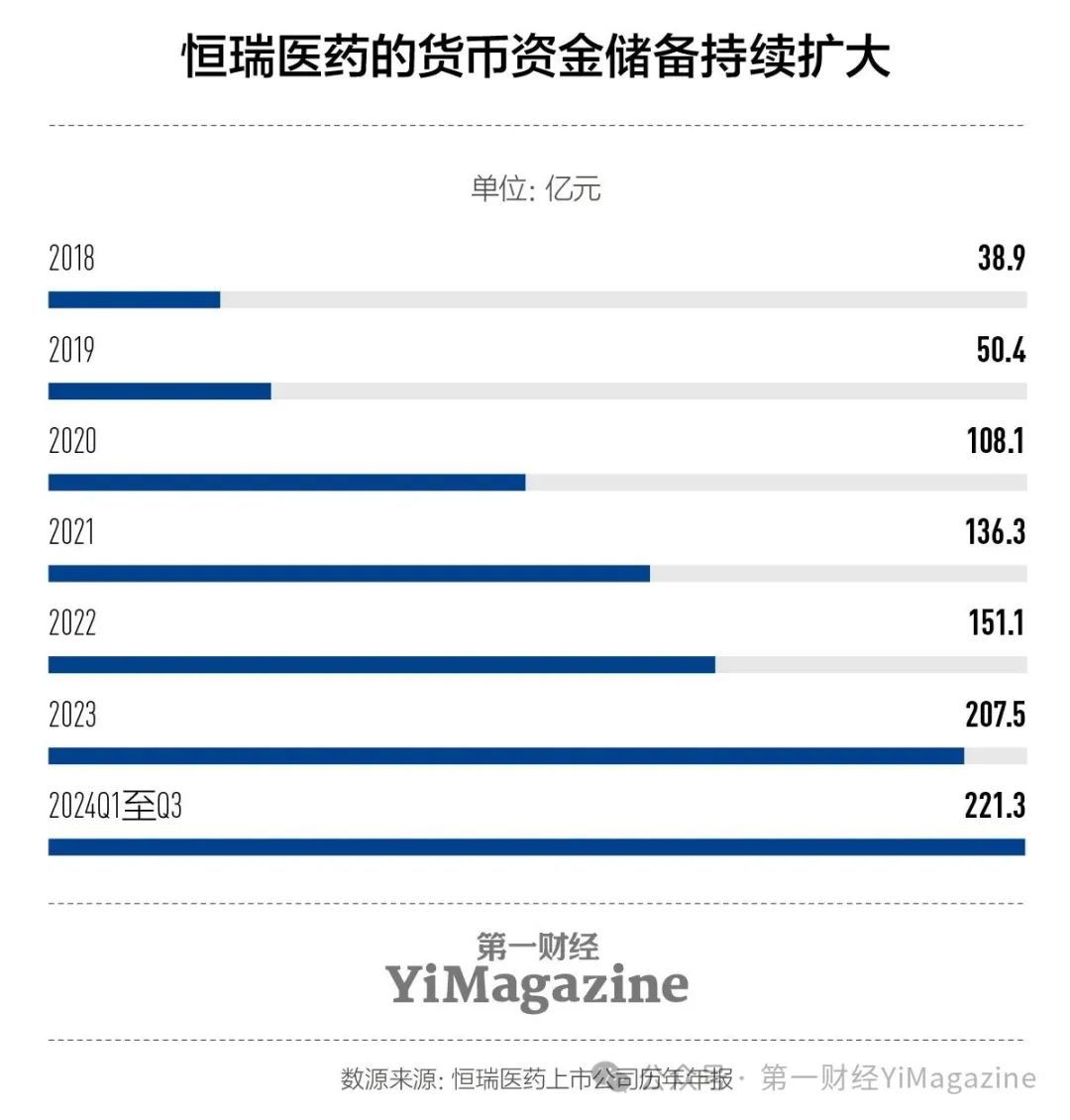

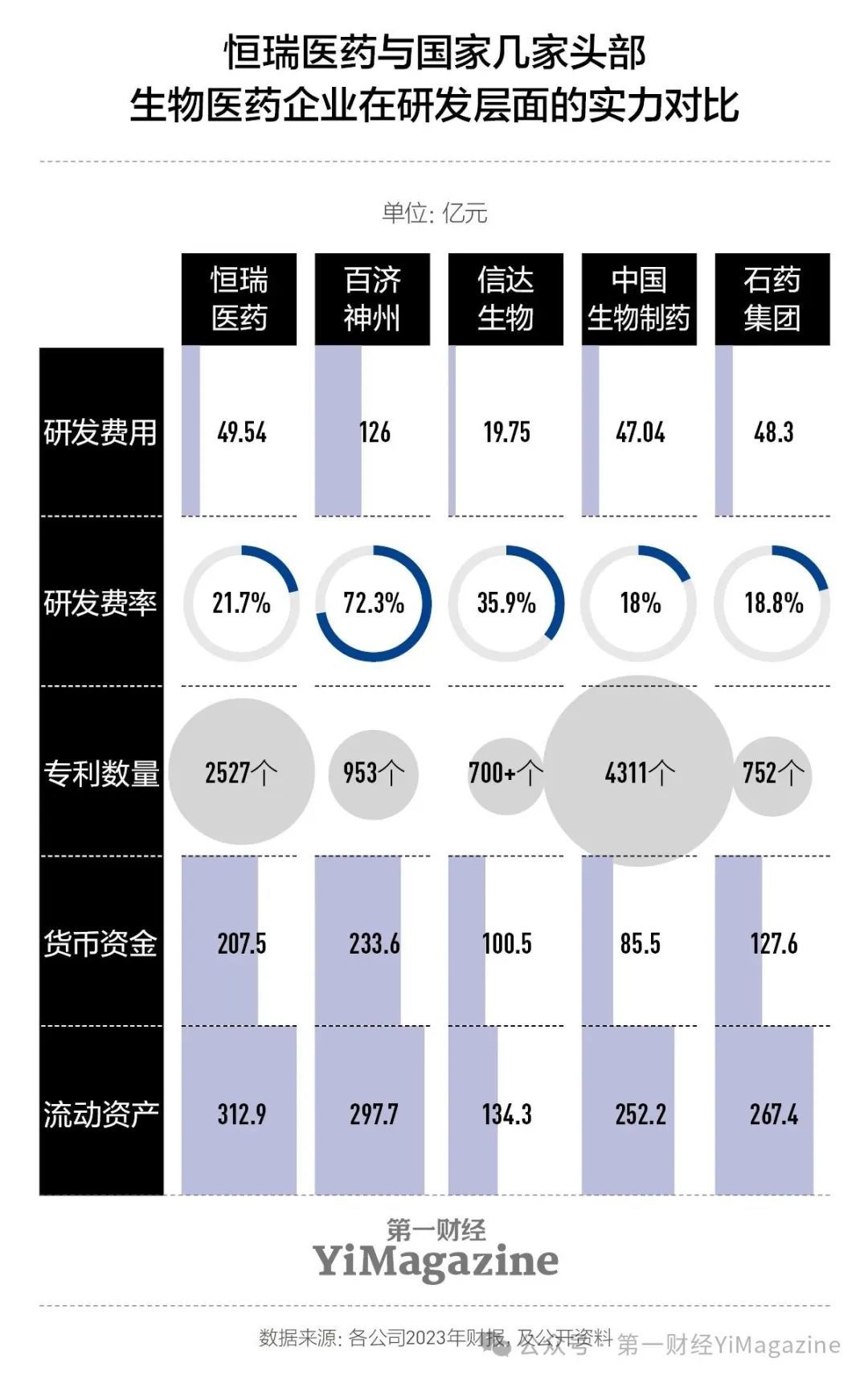

为了在愈发激烈的首创新药市场获得更多时间先发优势,恒瑞的研发费率在过去几年持续增长,2023年的研发费用已接近50亿元。研发的高投入需要有雄厚的资金托底。财报显示,截至2024年9月末,恒瑞医药的货币资金与交易性金融资产的资金池接近230亿元,创下公司历史新高,也远高于百济神州、信达生物等同属国内创新药开发头部阵营的企业。

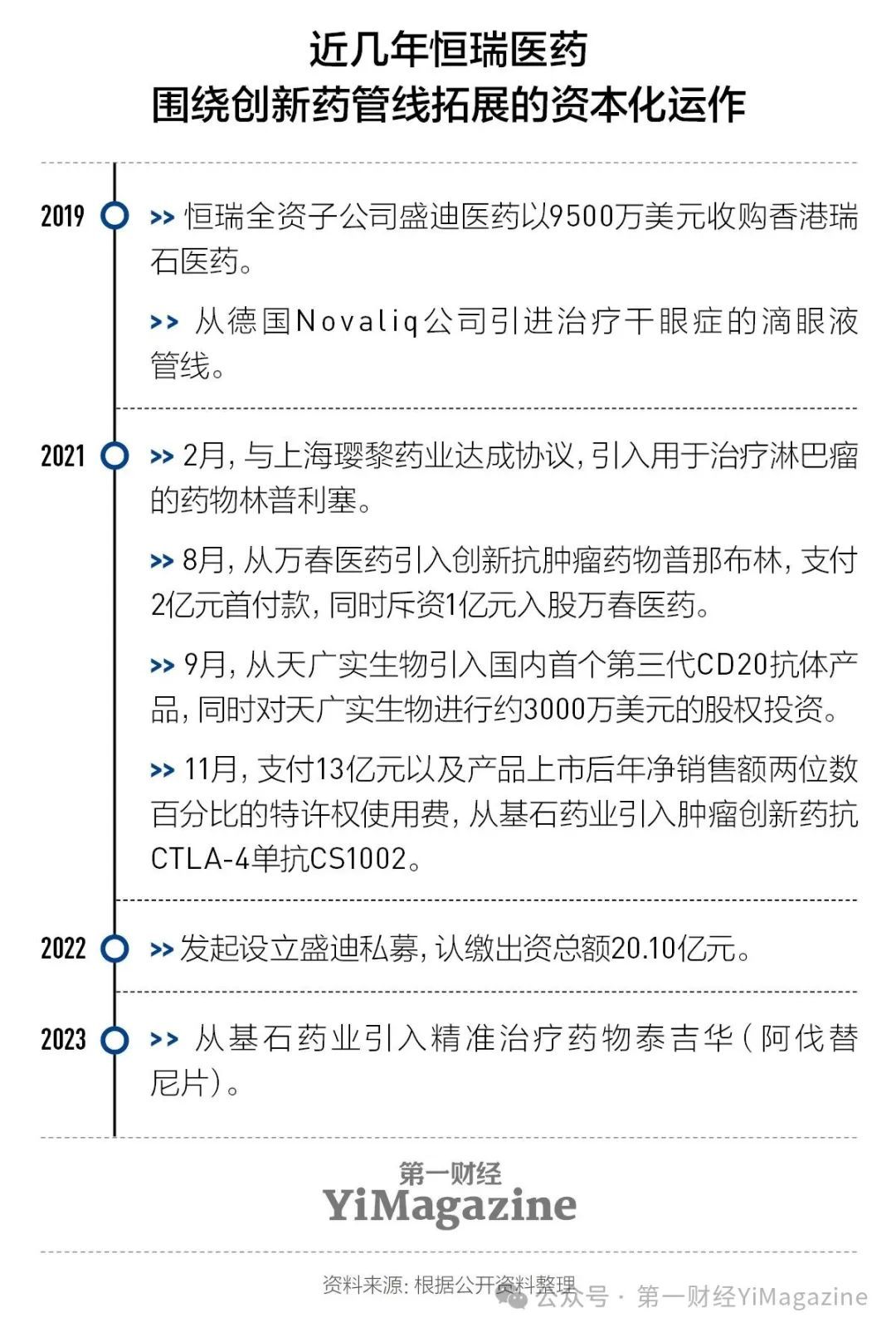

但研发费用毕竟直接牵动企业经营利润,当2021年恒瑞出现营收下滑后,出于控费需求,公司启动改变策略,更多利用资本化手段来完成创新药管线规模的扩张。

2021年恒瑞共引入了4项创新药产品,涉及金额累计接近20亿元。恒瑞不仅花钱获得管线的代理权,同时对相关药品研发企业实施股权投资,从而深度绑定双方的合作关系,比如分别斥资1亿元和3000万美元入股万春医药和天广实生物。

这类通过授权(包括License-in和License-out)、联合开发、股权投资、并购等方法获得创新技术和产品的模式,在生物医药产业也被称为BD(业务拓展,Business Development)交易。

2022年,恒瑞与旗下子公司共同发起设立盛迪私募,认缴出资总额20.10亿元。这一步显然是在为日后更多围绕创新药的股权投资项目做准备。加上今年的赴港上市计划,眼下的恒瑞医药已经一改往日作为一家传统药企保守、拘谨的经营风格,管理层的心态变得更加开放,在资本交易层面也显得越发自信。

过去,在投资者眼中,孙飘扬是一个固执的人。最典型的证据之一,是恒瑞在2000年完成A股IPO、融资4.79亿元后,24年来再无资本动作。此外,在行业内恒瑞长期坚定自研,极少参与BD交易。

现在回头看,很难说这一切变化是否源于国家集采给恒瑞这样原本容许“躺着挣钱”的仿制药业务增加的客观上的压力。

借船出海

从账面上来看,恒瑞并不缺现金。恒瑞在公告中解释赴港上市的意图是“助力公司国际化业务的发展”。

中国创新药的出海方法大体分为3种:一种是自主出海,药企在海外自己开展临床试验,申报上市以及后期的商业化销售,对企业的综合能力要求更高;二是通过直接授权(License-out)的方法将产品授权给海外公司,在商业化后获得一定比例的分成,也就是借船出海;第三种做法是联手出海,即中国药企和海外药企联合开发、生产和销售某款创新药,共同分担成本、共享收益。传奇生物和强生公司2017年针对骨髓瘤治疗药物西达基奥仑赛的合作就属于第三类。2024年上半年,西达基奥仑赛的销售额达到3.43亿美元,是目前全球销售额第二高的CAR-T细胞疗法产品。

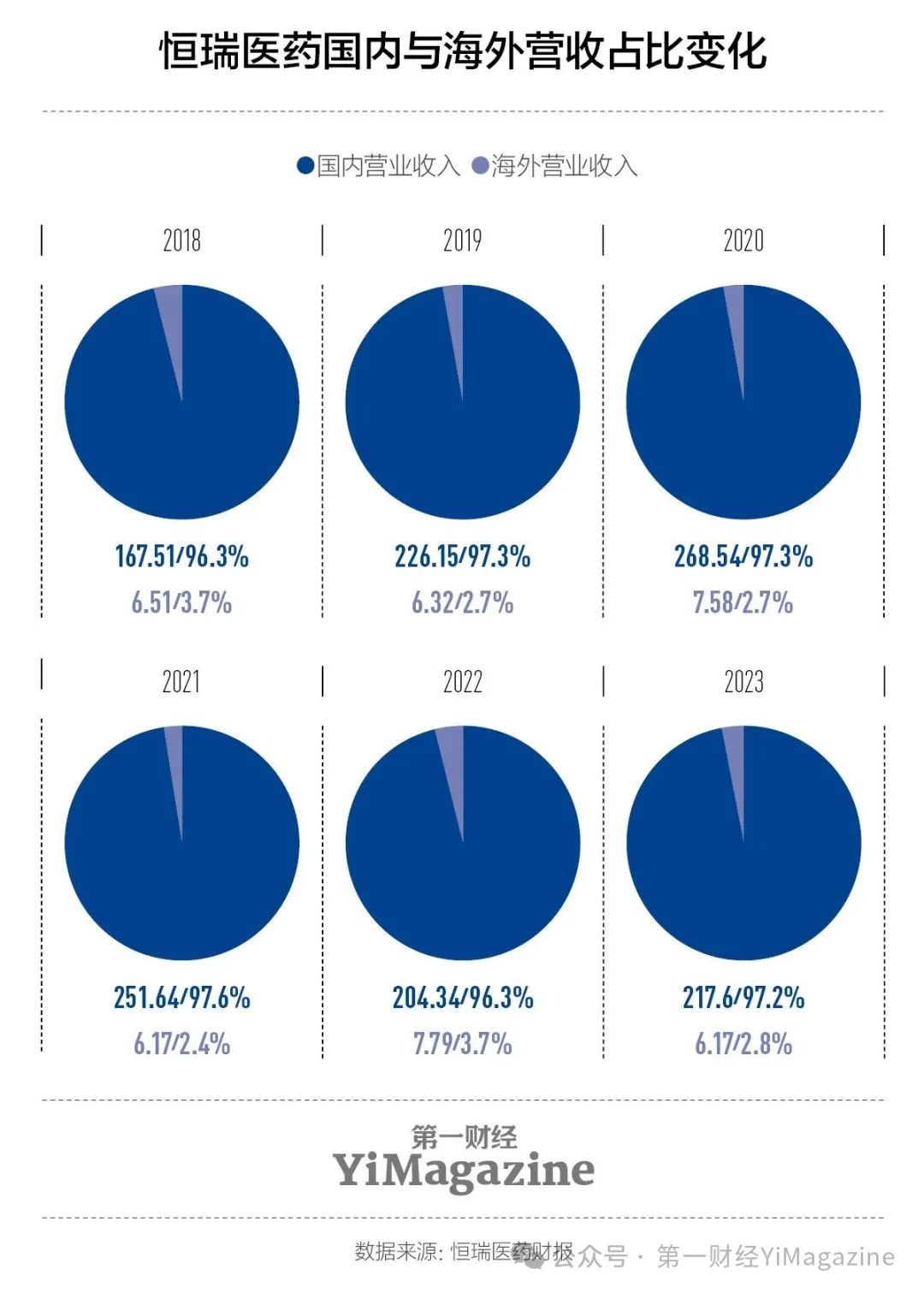

过去几年,恒瑞海外市场相关营收占比一直在3%上下浮动,增长缓慢。针对欧美国家申报上市的进程充满不确定性,比如恒瑞一直对“双艾组合”(卡瑞利珠单抗+阿帕替尼)疗法在美国的上市寄予厚望,但2024年5月美国FDA拒绝了双艾组合的上市申请。5个月之后,恒瑞提交了新一轮申报,目前正在等待获批。

恒瑞医药副总经理张连山曾在一次采访中表示,双艾组合疗法的出海方法若放到现在,他们不会再这么做,考虑到“成本太大”。事实上,恒瑞在帮助双艾组合申请上市的同时,已经在调整自己的出海策略,2022年之后面向海外市场的直接授权交易明显增多。

BD交易确实是一种相对来说成本低、风险也低的方法,用张连山的话说,“任何一个产品,在任何临床阶段都容许寻求海外合作”。

2023年3月,基石药业原创始CEO江宁军加入恒瑞担任首席战略官和公司董事,与孙飘扬、张连山组成恒瑞的最高战略决策层。孙飘扬看中的是江宁军的国际化视野,特别是他在BD交易领域的丰富经验。

江宁军就任当年便协助恒瑞拿下至少6笔自主知识产权的创新药海外授权BD交易。其中,与德国默克达成授权交易,让恒瑞获得1.6亿欧元的首付款,和总计高达14亿欧元的潜在付款;针对前述向FDA提交上市申请的双艾组合疗法,恒瑞与韩国上市公司HLB的美国子公司Elevar Therapeutics达成授权合作,后者将在达到一定累计净销售额后向恒瑞支付6亿美元的销售里程碑款项(编注:“销售里程碑款项”是指在合作方达到预定水平的销售目标后支付的款项,作为达成目标的奖励),并在超过一定累计净销售额后额外付款,另外给予恒瑞实际年净销售额20.5%的销售提成。

恒瑞在2024年三季报中披露,报告期内公司净利润同比增长32.98%的原因正是“公司将收到默克公司1.6亿欧元对外许可首付款确认为收入,利润增加较多”。

但是,2023年8月的一笔BD交易也给恒瑞补上了极为关键的一课。

2023年刚刚成立的One Bio(后更名为Aiolos Bio)公司以首付款及近期里程碑付款合计2500万美元的价格,获得恒瑞1类哮喘新药SHR-1905注射液的授权转让。该交易完成两个月后,Aiolos Bio宣布拿到2.45亿美元的A轮融资,紧接着又过了两个月,葛兰素史克(GSK)以10亿美元首付款收购了Aiolos Bio。至此,Aiolos Bio作为一个BD中间商的角色终于完整亮相。

Aiolos Bio手中仅有的一个管线正是几个月前从恒瑞引入的SHR-1905。它只用了不到一年时间,就完成了惊人的左手倒右手,融资加并购的总体收益高达12.45亿美元,是恒瑞相关收益的50倍。这笔BD交易处理手法之娴熟,给一众积极出海的中国药企留下极为深刻的印象,让大家近距离领教了究竟什么是所谓的NewCo模式。

NewCo模式包括针对创新药的资产交易和股权融资交易,容许被理解为是一种更为棘手且赌性更强的BD授权交易,有机会造就一夜爆富的交易神话。

成功的NewCo交易是一种借力打力,借助外界资本的力量实现授权资产价值的飞速提升。拥有创新药自主研发成果的药企如果想在NewCo交易中分享到合理收益,核心是必须掌握NewCo交易公司的部分股权。

如今,被赚差价的恒瑞已深刻认识到了这一点。2024年5月,恒瑞宣布与贝恩资本等多个实体设立美国合资公司Hercules,将GLP-1产品组合有偿授权给这家公司,首付款、各种里程碑收益累计约60.35亿美元,并取得合资公司19.9%的股权。这笔NewCo交易被认为是恒瑞对外授权交易的一个关键里程碑,并在2024年推动了国内生物医药领域的NewCo热潮。

一桩NewCo交易真正成功上岸,通常是以被跨国大药企接盘为标志。例如2018年,辉瑞曾将一个管线授予新成立的Cerevel公司,该公司后来被艾伯维(AbbVie)以87亿美元收购时,持有15%股权的辉瑞就从中大赚一笔。

从这个角度来说,恒瑞借Hercules试水NewCo模式,只能说是刚刚起步,未来仍有悬念。

Aiolos Bio的核心创始成员在今年1月又成立了一家名为Verdiva Bio的新公司,同时宣布已完成4.1亿美元A轮融资。他们的目标是“捕猎”下一款来自中国的创新药的管线。站在恒瑞的角度,出海的玩法在今年正变得更加灵活和刺激。同时,这家中国药企也切身感受到来自研发、BD交易、资本运作等多个维度,对于经验和能力提出的巨大挑战。